Perspectives pour cette nouvelle décennie

Les dix dernières années ont bénéficié aux investisseurs en actions et en obligations. Une croissance forte aux États-Unis, l’absence de récession économique et le maintien de politiques monétaires très accommodantes ont permis de garder les taux d’intérêt à des niveaux historiquement bas, renforçant la valorisation des grandes classes d’actifs...

La décennie à venir pose un certain nombre de défis pour les investisseurs :

- Risque de récession cyclique après une longue expansion de l’activité ;

- Future normalisation des politiques monétaires et remontée des taux ;

- Tensions commerciales et douanières et impact négatif sur la croissance.

Nous ne pensons pas que ces risques se matérialiseront dans les 24 prochains mois. Les Etats-Unis ne devraient pas connaitre de récession l’année prochaine. Les politiques monétaires vont rester accommodantes à court terme. La première étape de l’accord commercial Chine USA est proche d’être conclue.

Nos recommandations de portefeuilles diversifiés doivent répondre à trois objectifs :

- Où trouver des relais de croissance ?

- Comment obtenir des revenus réguliers de son portefeuille malgré les taux négatifs ?

- Comment protéger son patrimoine d’un repli de marché et d’un retour de la volatilité ?

/new-brand/HSBC-Private-Banking-Sunset-reflection-on-windows.jpg)

1- Objectif : trouver des relais de croissance

Contexte : nous pensons que le rythme de croissance mondiale est amené à ralentir en 2020 ; le PIB américain ne devrait croitre que de +1.7% l’année prochaine, la Chine devrait progresser de +5.8%, et l’activité de la zone Euro de +0.7% seulement. Au niveau mondial, la hausse du PIB devrait s’établir à +2.5% en 2020.

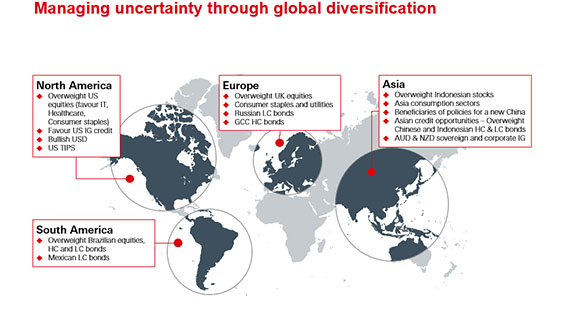

Nos recommandations : il est important d’identifier et de privilégier les zones géographiques et secteurs qui vont encore connaitre une progression.

- Nous privilégions les actions américaines

• Titres du secteur technologique

• Communications et services.

• Digital santé

• Digital e-commerce

• Les titres U.S. devraient bénéficier de la résilience du consommateur américain, de la poursuite des programmes de rachats d’actions ainsi que de l’accélération des opérations de fusions acquisitions.

- Les valeurs asiatiques ont sous-performé les valeurs internationales et leur valorisation nous semble aujourd’hui plus attractive, et pourraient avoir un caractère plus défensif que les marchés développés. Le secteur électronique en Asie nous semble constituer une opportunité ; les exportations de biens électroniques en provenance de Taiwan ont ainsi progressé de plus de 10% sur un an glissant à fin Novembre. La mise en place de la technologie 5G en Chine constitue également un facteur de soutien pour de nombreux titres côtés grâce aux dépenses en investissement requises. Le rebond des indices PMI manufacturiers pour l’Asie a été plus marqué au cours des derniers mois et démontre un redémarrage de ces économies.

/banner-2020/HSBC-Private-Banking---hero-banner---Building-reflecting-in-another-building.jpg)

2- Objectif : générer des revenus réguliers

Contexte : Les taux d’intérêt devraient se stabiliser à des niveaux bas au sein de la zone Euro pour le reste de l’année à venir. La Réserve fédérale américaine devrait rester attentiste, d’autres banques centrales des marchés émergents pourraient assouplir d’avantage leur politique monétaire à l’instar de la Banque de Chine qui a baissé ses taux de 50 points de base en début d’année.

Les solutions suivantes permettent encore d’atteindre des rendements attractifs :

- Nous privilégions les titres privés américains (rendement autour des 2.95%) en prenant l’exposition US Dollar.

- La dette des marchés émergents (rendement autour des 5.0%)

- Les actions à dividende élevés

/banners-old/GBP_Imagery+_Gherkin_1240x400.jpg)

3- Objectif : gérer les incertitudes et limiter la volatilité

Contexte : la proximité des élections américaines pourrait constituer un facteur de volatilité, et la seconde phase de négociation de l’accord commercial Chine-Etats-Unis laisse de nombreuses questions en suspens.

Pour répondre à un environnement plus volatil, il demeure primordial de :

- Diversifier ses investissements, notamment en termes de grandes classes d’actifs et d’allocation géographique. Eviter la concentration sur un titre/ thème particulier. Le logiciel Aladdin BlackRock constitue un outil d’analyse de votre portefeuille à notre disposition pour optimiser votre allocation d’actifs et s’assurer de sa résistance dans un contexte de baisse.

- Les placements privés, les matières premières comme l’or restent des classes d’actifs complémentaires qui permettent d’optimiser un portefeuille.

- La gestion alternative qui demeure moins directionnelle et plus susceptible de mieux réagir que les marchés classiques dans le cadre d’un repli de marché. La capacité de « vendre à découvert » et une grande flexibilité permettent aux gérants alternatifs de mieux aborder un contexte plus volatil pour les actifs à risque.

/new-brand/HSBC-Private-Banking-Tall-buildings-seen-from-the-ground-up--towards-the-sky.jpg)